供应链金融与大数据分析

- 行业动态

- 2025-04-25

- 2036

供应链金融与大数据分析的深度融合与实践探索

供应链金融与大数据分析的关联逻辑

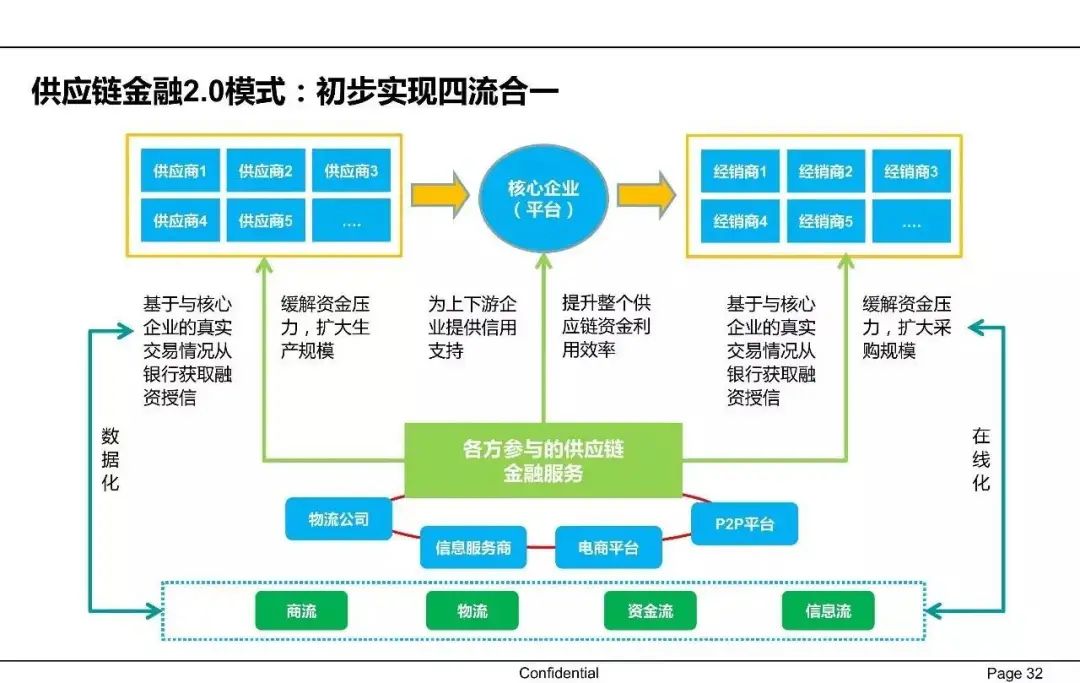

供应链金融的本质是通过整合产业链上下游的资金流、信息流和物流,解决中小企业融资难题并优化核心企业资金效率,而大数据分析技术则为供应链金融提供了精准的风险评估、动态监控和智能决策能力,两者的结合主要体现在以下维度:

| 维度 | 传统供应链金融 | 大数据驱动的供应链金融 |

|---|---|---|

| 数据来源 | 财务报表、抵押担保、人工尽调 | 交易流水、物流数据、税务数据、征信记录 |

| 风险评估 | 静态评级、主观经验判断 | 动态建模、机器学习算法、实时更新 |

| 服务对象 | 核心企业及一级供应商 | 多级供应商、分销商、物流服务商 |

| 响应速度 | 3-7个工作日 | 实时/小时级审批 |

| 风控手段 | 事后处置、人工干预 | 事前预警、自动化处置 |

大数据分析在供应链金融中的核心技术应用

多维数据融合与清洗

通过物联网(IoT)设备采集仓储物流数据(如货物定位、温湿度)、ERP系统对接交易数据、第三方征信平台获取信用记录,形成覆盖”商流-物流-资金流-信息流”的全链条数据集,某钢铁产业供应链平台接入了12个省市的税务系统、5家物流公司的运单数据,日均处理数据量超2TB。动态信用评估模型

基于深度学习构建动态评分体系,输入参数包括:

- 交易稳定性(订单频率、金额波动率)

- 履约能力(交货准时率、退货率)

- 财务健康度(现金流指数、负债结构)

- 网络关系(合作年限、交易占比)

蚂蚁集团”双链通”平台通过该模型将小微企业信贷不良率控制在1.2%以下。

- 风险预警与传导阻断

运用图计算技术识别产业链风险传导路径,当某节点企业出现逾期,系统自动计算其上下游关联企业的受影响概率,触发分级预警机制,京东数科的”京保贝”产品通过该技术,在2022年某汽车零部件供应商暴雷事件中,提前7天预警并冻结相关供应链融资额度,避免损失扩大。

典型应用场景与价值创造

场景1:跨境供应链金融

某跨境电商平台整合海关报关数据、国际物流轨迹、海外仓存储记录,构建跨境贸易信用画像,通过分析近12个月跨境交易笔数、退换货率、外汇结算周期等指标,为中小出口商户提供无抵押授信,将传统银行跨境融资利率从8-10%降至4-6%。

场景2:农业供应链优化

某农业产业互联网平台对接土地确权数据、农机作业记录、农产品溯源信息,开发”种植贷”产品,通过卫星遥感监测作物长势,结合气象大数据预测产量,实现按生长周期动态授信,试点区域农户贷款可获得性提升40%,坏账率下降至0.8%。

场景3:制造业库存融资

汽车零配件供应商将ERP库存数据、WMS仓储系统接入金融科技平台,系统实时计算质押物价值,当某SKU库存周转率低于行业均值时,自动下调授信额度;当核心企业采购订单确认后,优先恢复额度,该模式使存货质押率从60%提升至85%。

实施挑战与破解路径

| 挑战 | 解决方案 |

|---|---|

| 数据孤岛与标准缺失 | 推动《供应链数据元标准》落地,建立行业级数据交换协议 |

| 隐私保护与合规风险 | 采用联邦学习技术,实现数据”可用不可见”;通过区块链存证满足监管审计要求 |

| 技术投入成本过高 | 推广SaaS化供应链金融平台,按需付费降低中小企业使用门槛 |

| 复合型人才短缺 | 高校增设”供应链金融+数据科学”交叉学科,企业实施数字化人才轮岗计划 |

未来发展趋势预判

- 智能合约普及化:基于区块链的自动执行合约将渗透至应收账款保理、仓单质押等场景

- 数字孪生技术应用:构建虚拟供应链网络模拟融资方案效果,优化资本配置效率

- 产业联盟生态化:银行、核心企业、科技公司、监管机构共建数据共享平台,225年市场规模预计突破5万亿元

FAQs

Q1:供应链金融中的大数据分析与传统银行风控有何本质区别?

A:传统银行风控侧重主体信用评估,关注企业资产负债表、抵押物价值等静态指标;而供应链金融大数据更强调交易信用评估,通过分析企业在产业链中的交易行为、物流轨迹、资金周转等动态数据,识别其真实经营能力和还款意愿,某三级供应商虽然单体报表不佳,但长期稳定向核心企业供货且账期匹配,大数据模型可给予较高授信。

Q2:中小企业如何低成本获取供应链金融服务?

A:可通过三种途径:①入驻产业互联网平台(如找钢网、美菜网),利用平台沉淀的交易数据申请融资;②对接政府主导的”信易贷”平台,部分区域已实现政务数据(纳税、社保)与供应链数据的打通;③采用”以货抵税”模式,将应收账款质押与税收优惠相结合,据统计,使用大数据服务的中小企业平均融资成本较传统方式降低3-5个百分点