上一篇

个性化大数据金融风控产品

- 行业动态

- 2025-04-30

- 1

个性化大数据金融风控产品依托 大数据技术,整合多维数据构建动态风险画像,精准识别潜在风险,实时优化风控策略,提升 金融机构风险管控效率与稳定性,为智能决策

个性化大数据金融风控产品解析

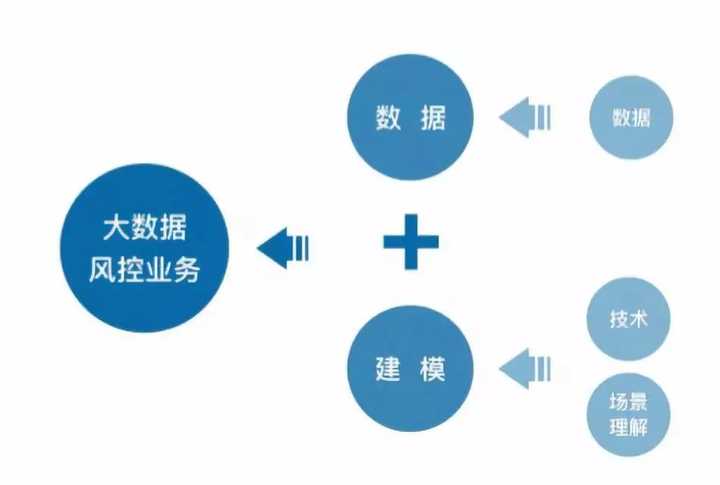

定义与核心要素

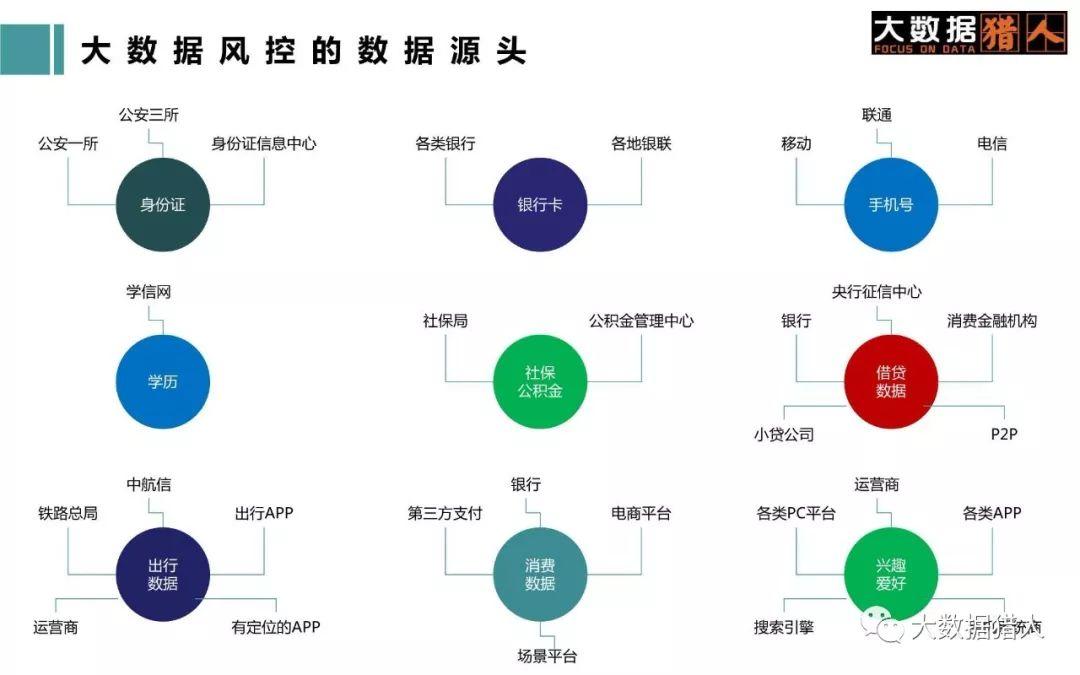

个性化大数据金融风控产品是通过整合多维度数据资源,结合人工智能、机器学习等技术,为金融机构提供差异化风险识别与决策支持的智能化系统,其核心要素包括:

| 要素 | 说明 |

|---|---|

| 数据源 | 覆盖征信、消费行为、社交关系、设备指纹等结构化与非结构化数据 |

| 算法模型 | 集成逻辑回归、随机森林、深度学习等算法,支持动态迭代 |

| 决策机制 | 基于客户画像的分层授信策略,实时调整风险阈值 |

| 反馈闭环 | 通过风险事件回溯优化模型参数,形成”数据-策略-验证”循环 |

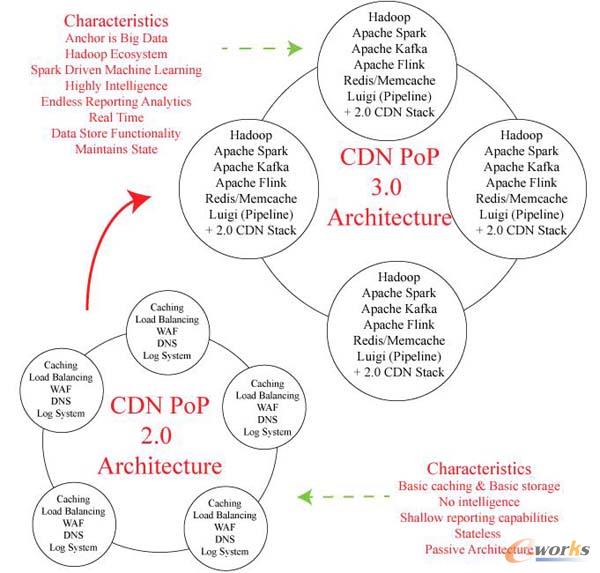

技术架构解析

产品技术架构通常包含四个层级:

- 数据采集层:对接央行征信、第三方支付、电商平台等20+数据源,日均处理PB级数据

- 数据处理层:运用特征工程提取300+风险指标,包括:

- 信用历史类(逾期记录、负债比率)

- 行为偏好类(消费频次、社交活跃度)

- 设备环境类(IP稳定性、设备改动痕迹)

- 模型训练层:构建三级模型体系:

- 基础模型:通用反欺诈规则引擎

- 行业模型:细分场景专用评分卡(如车贷/房贷)

- 定制模型:针对特定客户的个性化建模

- 决策应用层:实现毫秒级响应,支持:

- 实时交易反欺诈

- 动态授信额度管理

- 客户生命周期风险预警

典型应用场景

场景1:银行信用卡审批

- 传统模式:依赖央行征信报告,通过人工核验收入证明

- 智能模式:整合电商消费数据(如电子产品购买频次)、社交关系链(好友信用水平)、地理位置稳定性(居住时长)等12个维度数据,建立客户3D画像,审批通过率提升25%的同时不良率下降1.8个百分点

场景2:消费金融分期服务

- 动态定价模型:根据用户手机APP使用习惯(如理财类APP使用频率)、外卖消费记录(餐饮消费占比)等行为数据,将风险等级划分为5档,对应利率浮动范围从+0.5%到+3.2%

- 案例:某用户每月健身类支出占比超15%,系统判定为健康消费偏好群体,给予0.8%利率优惠

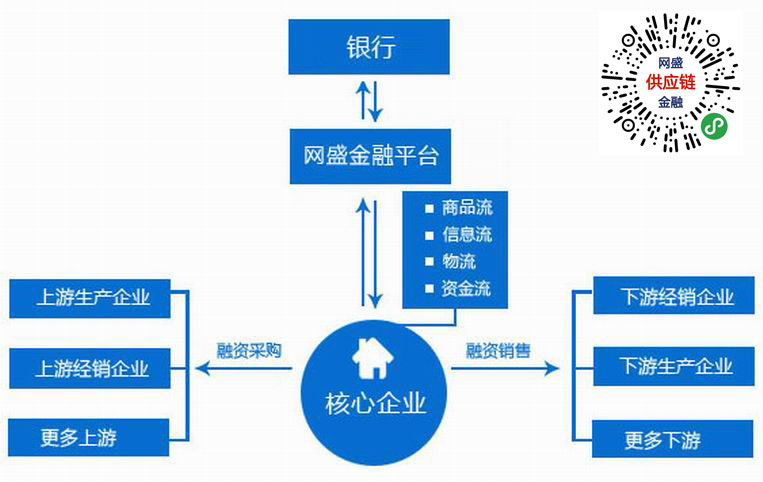

场景3:小微企业信贷

- 供应链数据交叉验证:通过分析企业ERP系统数据、物流单据、水电缴费记录等非财务指标,构建”交易流水+行业景气度+老板信用”三维评估模型

- 某生鲜批发商通过冷链物流数据验证真实交易量,获得纯信用贷款额度提升300万元

竞争优势对比

| 维度 | 传统风控 | 个性化大数据风控 |

|---|---|---|

| 数据维度 | 平均3-5个数据源 | 15+异构数据源融合 |

| 响应速度 | 小时级批处理 | 实时毫秒级决策 |

| 客户覆盖率 | 依赖征信白名单 | 可服务征信白户占比达67% |

| 风险识别 | 规则阈值固定 | 动态自适应模型 |

| 运营成本 | 人工审核占比超40% | 自动化审批率92%以上 |

实施成效分析

某股份制银行应用实践显示:

- 信用卡欺诈损失下降58%

- 小微贷款审批时效从5天缩短至2小时

- 高风险客户识别准确率提升至93.7%

- 客户体验NPS值提高41个百分点

技术挑战与应对

挑战1:数据隐私合规

- 解决方案:采用联邦学习框架,实现”数据不出域,模型进沙箱”,通过同态加密技术完成跨机构联合建模

挑战2:模型可解释性

- 创新方法:开发SHAP值可视化工具,将复杂模型决策转化为业务人员可理解的”风险贡献度排名”,例如显示”近3个月外卖订单频次对信用评分影响权重达18%”

挑战3:冷启动问题

- 破局思路:建立基于知识图谱的关联推理机制,通过分析用户社交圈层信用状况、职业相似群体行为特征等间接数据构建初始画像

FAQs

Q1:如何确保用户数据安全?

A:采用三重防护机制:①数据传输全程TLS加密;②存储端实施数据脱敏与分级授权;③模型训练使用差分隐私技术,确保个体数据无法被逆向还原,目前已通过ISO27701认证,支持GDPR等全球合规要求。

Q2:中小金融机构如何低成本接入该系统?

A:主流服务商提供模块化SaaS方案,基础版年费约15万元起,包含反欺诈API接口、标准评分模型等基础功能,同时支持按需扩展,如增加特定行业定制模型需额外支付5-10万元开发费,相较自建