上一篇

个人贷款大数据分析管理岗招聘

- 行业动态

- 2025-04-26

- 2

负责贷款数据分析建模,优化风控策略,需统计/计算机背景,精通SQL/Python,具风控实战

岗位职责详解

该岗位需贯穿个人贷款业务的全生命周期,具体工作内容可分为以下模块:

| 工作模块 | 具体职责 |

|---|---|

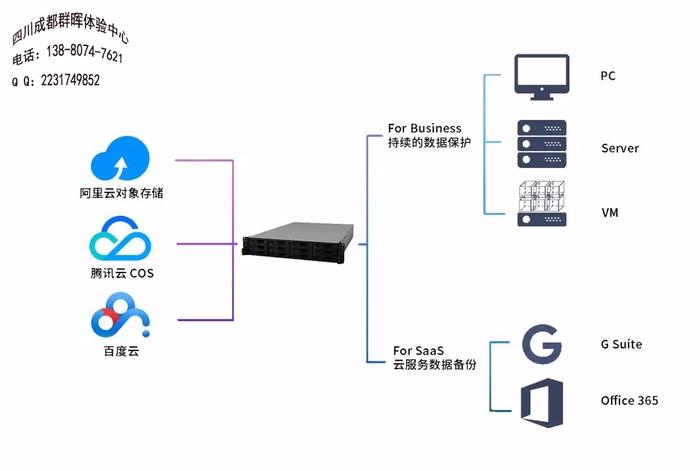

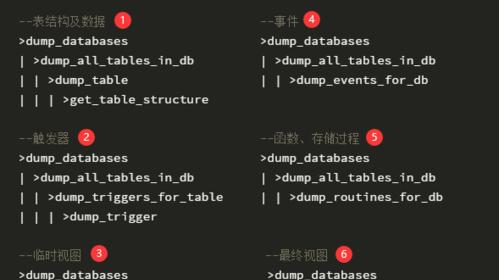

| 数据治理与处理 | 整合多源数据(征信、交易、行为、外部数据等),设计数据清洗规则 搭建数据仓库或数据集市,确保数据可用性与时效性 监控数据质量,处理缺失值、异常值等问题 |

| 数据分析与建模 | 开发客户画像标签体系(如还款能力、信用风险、消费偏好等) 构建风控模型(申请评分卡、行为评分卡、反欺诈模型等) 通过机器学习优化额度定价、催收策略 |

| 策略制定与落地 | 将模型结果转化为可执行的业务规则(如自动审批阈值、差异化利率) 协同产品、运营团队推动策略上线,并跟踪效果 A/B测试新策略,迭代优化方案 |

| 风险监控与报告 | 监测贷后风险指标(逾期率、坏账率、客群迁移分析等) 定期输出数据洞察报告,为高层决策提供支持 应对监管要求,完成合规性数据分析(如利率合规检测) |

任职要求与核心能力

硬性门槛

- 学历与专业:本科及以上,统计学、数学、计算机科学、金融工程等相关专业优先。

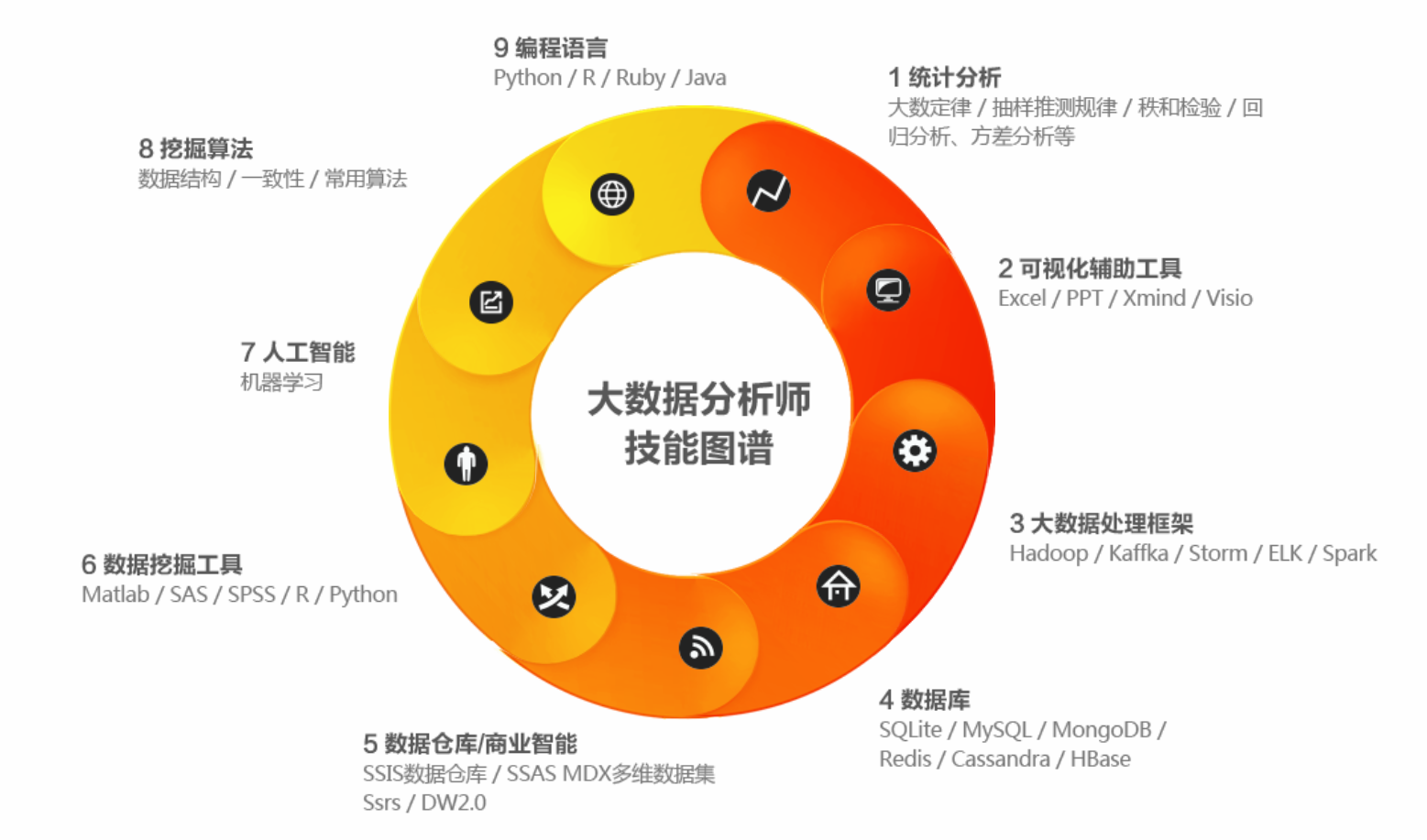

- 技术能力:

- 工具层:熟练使用Python/R(用于数据挖掘)、SQL(数据库查询)、Hive/Spark(大数据处理);

- 建模层:掌握逻辑回归、决策树、随机森林等传统算法,了解XGBoost、深度学习等进阶技术;

- 可视化工具:Tableau、Power BI或Python绘图库(Matplotlib、Seaborn)。

- 业务理解:熟悉个人贷款业务流程(如信用评估、反欺诈、贷后管理),了解央行征信体系及监管政策。

软性素质

- 商业敏感度:能将技术问题转化为业务语言,例如通过客群细分定位高价值客户。

- 跨部门协作:与风控、产品、IT等部门高效沟通,推动模型落地。

- 快速学习:紧跟技术迭代(如联邦学习、图计算)与业务变化(如消费金融场景创新)。

经验要求

- 初级岗位:2-3年数据分析经验,熟悉信贷业务基础流程。

- 资深岗位:主导过完整风控模型项目(如评分卡开发),具备海量数据处理经验(亿级样本量)。

核心能力权重与进阶方向

能力权重表

| 能力维度 | 初级岗位权重 | 资深岗位权重 | 能力说明 |

|---|---|---|---|

| 数据处理与清洗 | 30% | 20% | 初级需夯实数据基础,资深更注重业务抽象能力 |

| 建模与算法应用 | 40% | 30% | 从规则实现到创新算法的过渡 |

| 业务理解与策略翻译 | 20% | 40% | 资深需驱动业务增长而非仅解决问题 |

| 跨部门沟通与推动 | 10% | 10% | 始终重要但权重稳定 |

进阶方向

- 技术路线:从分析师→高级分析师→数据科学家,深耕AI建模与实时决策系统开发。

- 管理路线:转向数据分析团队负责人,统筹风控、营销等多领域的数据策略。

- 业务专家:转型为风控总监或产品负责人,侧重业务与数据的深度融合。

行业趋势与挑战

技术趋势

- 联邦学习与隐私计算:在数据合规背景下,实现“数据不出域”的联合建模。

- 自动化机器学习(AutoML):降低模型开发门槛,提升迭代效率。

- 实时化决策:基于流数据处理(如Kafka)实现毫秒级风险判断。

业务痛点

- 数据孤岛:内部系统(如CRM、风控平台)数据未打通,影响分析深度。

- 模型漂移:客户行为变化导致旧模型失效,需建立动态更新机制。

- 解释性难题:复杂模型(如神经网络)难以向业务部门阐明逻辑。

职业发展建议

- 技能补足:

- 技术薄弱者:通过Kaggle竞赛、Coursera专项课(如《信贷风险建模》)提升实战能力。

- 业务生疏者:参与业务部门会议,学习信贷产品逻辑与监管政策。

- 证书价值:

- 推荐认证:CFA(金融分析基础)、FRM(风险管理)、阿里云/华为大数据认证。

- 避坑提示:避免盲目考取“数据分析师”证书,优先选择与风控建模直接相关的课程。

- 行业选择:

优先级:持牌银行(数据规范)>头部金融科技公司(技术前沿)>互金平台(业务灵活)。

FAQs

Q1:非计算机专业如何转行个人贷款大数据分析岗?

A:需补齐技术短板+积累业务认知:

- 技术路径:学习Python(NumPy、Pandas)、SQL,完成信贷评分卡实战项目(如公开数据集Lending Club);

- 业务路径:阅读《信用卡风险计量与管控》《消费金融风控实战》等书籍,理解AUM、Vintage分析等概念;

- 求职策略:从数据运营、初级分析师岗位切入,逐步转向建模岗位。

Q2:个人贷款大数据分析与普通数据岗位的区别是什么?

A:差异体现在三方面:

| 对比维度 | 普通数据岗 | 个人贷款大数据岗 |

|——————–|——————————-|————————————–|

| 业务场景 | 泛行业(电商、教育等) | 垂直领域(信贷全流程) |

| 核心目标 | 描述现状(如用户增长) | 预测未来(如违约概率) |

| 技术侧重 | 通用分析(漏斗分析、聚类) | 专业模型(逻辑回归、生存分析) |

| 合规要求 | 一般数据安全标准 | 严格符合《个人信息保护法》《巴塞尔协议》|